VIX(通称:恐怖指数)とは、ある銘柄(一般的にはS&P500)のオプション取引の変動を指数化したものです。投資家にとって市場心理を映し出す「恐怖のバロメーター」として有名です。

オプション取引とは価格の変動を予想して取引するものです。変動が大きいと予想する人が多ければVIX指数も大きな値になります。

S&P500のVIX指数を原資産とした金融派生商品のVIX先物があり、それをCFD(差金決済取引)で取引できるようにしている証券会社があります。

この記事は、CFDのVIX指数取引についての考察になります。

※以前の関連記事はこちらです。

VIX指数(恐怖指数)とは?

VIX指数の定義

VIX指数(Volatility Index)は、S&P500指数オプションの価格変動をもとに、今後30日間の市場の変動率を予測した指標です。

シカゴ・オプション取引所(CBOE)が算出しており、世界中の投資家が参考にしています。

VIX指数の性質

VIX指数は一般的にS&P500のオプション取引の変動を指数化したものを指します。

- シカゴ・オプション取引所(CBOE)が提供しているものが広く知られているVIX指数です。

- ほぼ10〜90の間に収まっています。相場が安定していると10〜20ぐらいの値となり、相場が荒れるほど大きな値になります。

CFD業者のVIX指数とCBOE公式VIX指数の違い

・証券会社がCFDとして提供しているVIX指数は、CBOEのものと値動きが若干異なります。

- ・CFD業者が提示するVIXはCBOEの公式指数と完全一致しません。

- ・限月(先物の満期)ごとに価格が飛ぶ(窓が開く)ことがあります。

- ・CFDのVIX指数はボラティリティが小さめに提示されることが多いです。

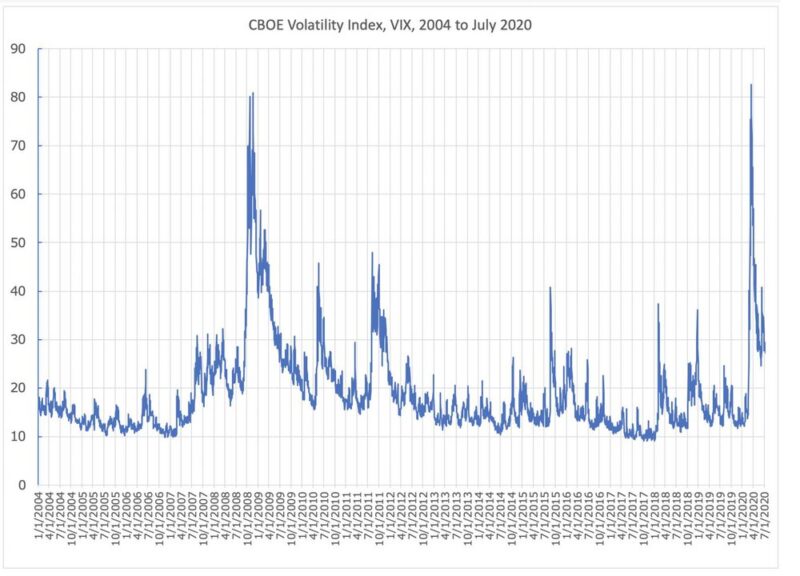

CBOEのVIX指数グラフ

CBOEのVIX指数の実際のグラフは以下のようになります。

リーマンショックやコロナショックの時は80を超える値になっています。ギリシャ危機やチャイナショックは40台ぐらいです。

このように、VIX指数は通常は10〜20の範囲に収まっていますが、相場が荒れるとパルス波のように値が大きくなる性質があります。

VIX指数の値と市場心理の関係:安定時とパニック時の目安

10〜20:市場が安定、投資家は楽観的

20〜30:不安感がやや高まる

30〜40:市場に恐怖が広がる水準

40〜60:市場が恐怖に支配される水準

60〜80:明らかなパニック状態

80以上:極端なパニック状態(リーマンショック、コロナショック時など)

VIX指数取引ができる主要CFD証券会社4社

日本国内でVIX指数を扱うCFD業者は限られています。以下は代表的な4社です。GMOクリック証券・GMO外貨は内容はほぼ同じなのでまとめて書いてます。

長期・調整金狙いなら:GMOクリック証券・GMO外貨exの特徴

月1回の調整金(インバース金利)がある。建玉上限が低い(買える量が少ない)。

短期・スイングトレードなら:楽天証券の特徴

毎日ファンディングコスト(スワップポイント)がかかる。GMOクリック証券よりは建玉上限が高い。

取引制限を避けたいなら:IG証券の特徴

毎日ファンディングコスト(スワップポイント)がかかる。おそらく4社の中でコストが最もかかる。

VIX指数投資の考察

以降、利用者にとって一番条件の良いと思われるGMOクリック証券/GMO外貨を中心に話を進めたいと思います。

VIX指数の買い戦略が長期保有で非推奨な理由(調整金の罠)

VIX指数は、通常は10〜20の範囲に収まっていて10以下になりません。

だとしたら、通常時に10台で買っておいて、相場が荒れて20以上になったら売ればいい、みたいなことを考える人がいるかもしれません。

しかし、投資はそんなに激甘ではありません。

通常時は、買いポジションに対して毎月約10%程度のマイナスの調整金が発生します。相場が荒れずにずっと保有していると、1年も維持できません。

そうだとすると、長期投資は無理で、VIX指数が上がる時を狙った短期投資しかないのではないか?と思うかもしれません。

その通りです。

VIX指数の売り戦略のリスクと取引制限:安易な売りが危険な理由

VIX指数は、相場が荒れた時に上昇しますがしばらくしたら落ち着いて20以下に戻ります。

だとしたら、荒れた時に売って、通常時になれば買えばいい、みたいなことを考える人がいるかもしれません。

しかし、投資はそんなに甘くはありません。ですが、一部正しいです。

相場が荒れた時にVIX指数は上昇しますが新規の売りポジションの取引制限がかかります。

おおよそ30を超えるとほぼ取引制限がかかります。そして20近くまで下がってようやく取引制限が解除されます。

以前は2年間ぐらいずっと取引制限がかかったままでした。下手にVIX指数の上昇を待ってしまうとエントリーできないことなります。

そして、相場が荒れてVIX指数が高い時は、売りポジションに対して毎月マイナスの調整金が発生します。

VIX指数が高いほど調整金のマイナスは大きくなります。相場が荒れた状態が続くとマイナスの調整金を取られ続けることになります。

さらに、売りポジションは追証の可能性が高くなります。

例えば30で売りポジションを持った場合、90まで上昇すると60ポイントの含み損になります。取引したポジション以上の証拠金を持っておかなければなりません。

それほど多くの証拠金を必要とするなら、他の投資に資金を振り向けた方が効率的ではないか?と思うかもしれません。

その通りです。

VIX指数の両建て戦略|利益を最大化する傍流の投資手法

それでは、相場が荒れてVIX指数が上昇した時に、以下のように考える人がいるかもしれません。

- 取引制限がかかる前に少量の売りポジションを購入する

- 通常時に戻ったら売りポジションを決済するのではなく買いポジションで両建てする

- また上昇した時に追加で少量の売りポジションを購入する

- 更に上昇して取引制限がかかった時は買いポジションを決済する

- 通常時に戻ったら売りポジションを決済するのではなく買いポジションで両建てする

上記のようなやり方を繰り返して徐々に両建てポジションを増やしてく方法です。

投資はそんなに甘くはありませんが、これが最良の策だと考えています。私はこの方法を実践しています。

デメリットもいくつかあります。

まず、マイナスの調整金の方が金額的に大きくなる傾向があります。

つまり、同じ数量を両建てしていると必ずマイナスになってしまいます。

以前はGMOクリック証券では両建てしてもプラスマイナス0でしたが、最近は必ずマイナスになります。

そして、両建てするので両建て分の証拠金が必要になります。資金効率が若干悪くなります。

更に、ポジションを積み上げていくのに時間がかかるということです。根気が必要ですし、チャンスを逃すこともあります。

しかしながら、メリットもあります。

VIX指数はボラティリティの高い指標です。

そして取り得る値の範囲が定義されています。このような指標はスイングトレードに最適な対象ですので、上がったら売り、下がったら買いを繰り返して利益を積み上げることができます。

VIX指数両建て戦略まとめ

この戦略についてまとめます。

CFDのVIX指数でプラスの調整金(インバース金利)を狙う投資戦略

相場が安定している通常時は、売りポジションにプラスの調整金(インバース金利)が発生します。

通常時の期間は長いため、売りポジションを保有しておくことで定期的に調整金を受け取る投資戦略です。FXのスワップポイントと似たような戦略です。

VIX指数両建て戦略実施方法

- VIX指数が上がったら売りポジションを持つ。

- VIX指数が下がったら売りポジションより少ない量の買いポジションを持つ。この差分の調整金で利益を積み上げる。

- VIX指数が上がったら売りポジションを追加する。取引制限がかかるぐらい上がったら買いポジションを少しずつ決済する。

- 手順2と3を繰り返して両建てポジションを資金が許す上限、または建玉上限まで増やしていく。

- 両建てポジションが資金が許す上限、または建玉上限まで近づいたら、買いポジションを売買することでスイングトレードの利益と調整金を受け取る。

VIX指数両建て戦略のメリット、デメリット

メリット

- 調整金とスイングトレードでの利益の両方を狙うことができる。

- ボラティリティが高いため、スイングトレードで利益が出しやすい。

- 機械的に実施することができる。

デメリット

- 突然の荒れ相場ではVIX指数が急騰して含み損が大きくなることがある。そのために多くの証拠金が必要となる。

- 両建てするため、両建て分の証拠金が必要となる。

- 取引制限や調整金は事前に分からないため、予定通りいかないことがある。

楽天証券・IG証券での実施について

楽天証券・IG証券は毎月の調整金ではなく、毎日のスワップポイントがかかります。

同じ手法が使えますが、売りポジションのマイナス金利が長く続くなどGMOクリック証券・GMO外貨より不利になることがあります。

その代わり、取引制限がかかりにくい(またはかからない)という利点もあります。

したがって、より短期取引で実施する場合は楽天証券・IG証券でもよいかと思われます。

よくある質問(FAQ)

Q1. VIX指数はどこまで上がる可能性がありますか?

→ 通常は10〜30の範囲に収まりますが、過去にはリーマンショックやコロナショックの際に80を超えたことがあります。

Q2. VIX指数はゼロになることはありますか?

→ ゼロにはなりません。通常は10台が下限で、それ以下に下がることはほとんどありません。

Q3. VIX指数の両建て戦略は初心者でも可能ですか?

→ 可能ですが、調整金や証拠金の仕組みを理解してから少額で始めるのが安全です。特にVIX指数はボラティリティが高いため、資金管理が必須です。

Q4. 両建て戦略をすると必ず利益になりますか?

→ 必ず利益になるわけではありません。調整金やスプレッドコストが重荷となり、戦略が逆効果になる場合もあります。

Q5. GMOクリック証券と楽天証券ではどちらが有利ですか?

→ 長期保有で調整金を狙うならGMOクリック証券、短期スイング取引なら楽天証券の方が有利な場合があります。

Q6. CFDのVIX指数とCBOE公式のVIX指数は同じですか?

→ 完全には一致しません。CFDは証券会社ごとに提示値が異なり、先物限月の切り替えで価格が飛ぶこともあります。

Q7. VIX指数取引で一番注意すべき点は?

→ 急激な相場変動による証拠金不足(追証リスク)です。安全余裕を持って証拠金を準備しておく必要があります。

Q8. VIX指数のスイングトレードは有効ですか?

→ 値動きの範囲がある程度決まっているため、スイングトレードには向いていますが、取引制限や調整金の影響を考慮する必要があります。

VIX指数両建て戦略の心の安定

心の安定メモ

- 傍流の投資と考えて多くの額を注ぎ込まないことです。

- レバレッジを小さくすることです。

- 突然の荒れ相場ではVIX指数が急騰した場合は、両建てして凌ぐことです。

そうすれば、心穏やかに投資することができるでしょう。